« FLASH » MARCHÉS

Par Olivier de Berranger, Directeur de la Gestion Diversifiés et Taux.

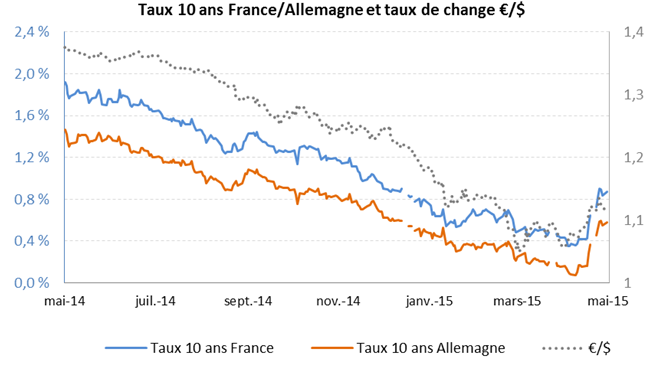

Les semaines récentes ont vu un renversement de tendance spectaculaire des taux longs en zone euro. Entre le 17 avril et le 7 mai 2015 les taux à 10 ans sont passés de 0,05% à 0,78% en Allemagne, de 0,33% à 1,10% en France et de 1,25% à 2,02% en Italie, avec un impact négatif sur le marché obligataire. Comment analyser ce mouvement?

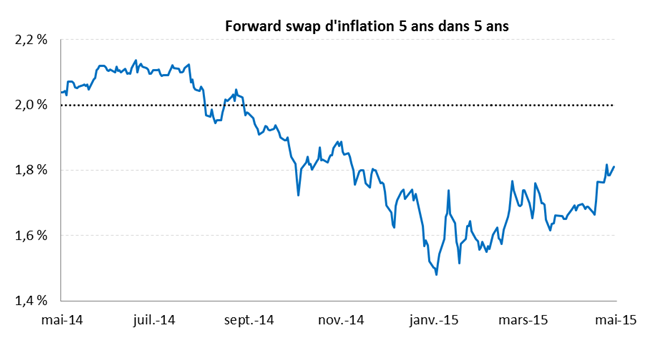

– D’après nous, cette correction matérialise les anticipations du marché vis-à-vis de la zone euro : le retour à une croissance autour de 1,5% et la reprise de l’inflation à moyen terme. Le forward swap d’inflation 5 ans dans 5 ans (l’inflation moyenne anticipée par le marché pour les 5 ans qui débuteront dans 5 ans) a atteint un plus haut annuel de 1.8 % après avoir touché son plus bas historique en janvier.

Pour rappel, c’était le franchissement à la baisse du niveau de 2% l’année dernière qui avait déclenché la batterie de mesures de la Banque centrale Européenne (BCE), notamment le programme de Quantitative Easing. Aujourd’hui certains stratégistes parlent déjà d’un risque que la BCE interrompe plus tôt que prévu son programme d’achat d’actifs. Les investisseurs croient donc de plus en plus à la fin de la déflation : l’inflation en zone euro est ressortie à 0% le mois dernier, après 4 mois de déflation.

Pour rappel, c’était le franchissement à la baisse du niveau de 2% l’année dernière qui avait déclenché la batterie de mesures de la Banque centrale Européenne (BCE), notamment le programme de Quantitative Easing. Aujourd’hui certains stratégistes parlent déjà d’un risque que la BCE interrompe plus tôt que prévu son programme d’achat d’actifs. Les investisseurs croient donc de plus en plus à la fin de la déflation : l’inflation en zone euro est ressortie à 0% le mois dernier, après 4 mois de déflation.

– Autre tendance à souligner : la reprise du crédit au secteur privé en zone euro, qui est une conséquence directe du QE. Les banques se remettent à prêter cette année, après plus de deux ans de désendettement. Cela pourrait fortement stimuler la reprise économique, sur un continent toujours financé à 80% par le secteur bancaire.

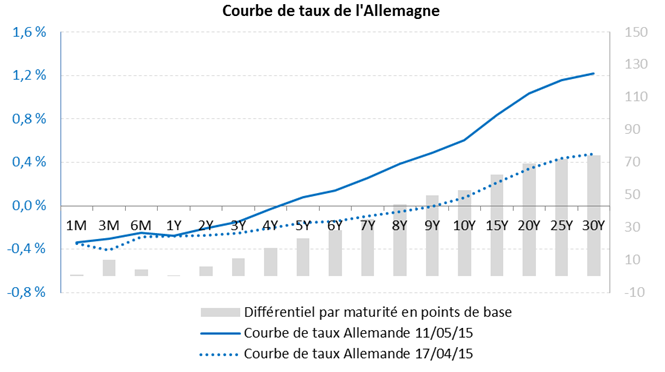

– Dans ce contexte, les taux allemands ne sont désormais négatifs que jusqu’à 4 ans (contre 9 ans au plus bas). Comme le montre le graphique ci-dessous, les anticipations d’inflation font fortement grimper les taux longs, tandis que les taux courts restent bas tant que personne n’anticipe un resserrement de politique monétaire à court terme.

– Par ailleurs, la publication du PIB américain du premier trimestre s’est avérée très décevante (0.2% contre 1% attendus), ce qui a réduit les expectatives de hausse de taux outre-Atlantique. La corrélation entre les taux 10 ans allemands/français et le taux de change euro/dollar est de ce fait très forte depuis plusieurs mois.

– Par ailleurs, la publication du PIB américain du premier trimestre s’est avérée très décevante (0.2% contre 1% attendus), ce qui a réduit les expectatives de hausse de taux outre-Atlantique. La corrélation entre les taux 10 ans allemands/français et le taux de change euro/dollar est de ce fait très forte depuis plusieurs mois.

Quel est l’impact de ce mouvement sur les fonds obligataires et diversifiés de La Financière de l’Echiquier (LFDE) ?

– Nos fonds obligataires et diversifiés sont affectés en absolu par la hausse des taux, mais sont gagnants en relatif car ils maintiennent depuis longtemps des durations traditionnellement plus courtes que celles de leurs indices de référence.

– Nous avons réagi de manière tactique en rallongeant les durations des portefeuilles de nos fonds Echiquier ARTY et Echiquier Oblig, qui sont désormais supérieures à 3 ans. Nous pensons en effet qu’il ne faut pas sous-estimer ni enterrer trop vite la force de rappel que constitue la politique de rachat d’actifs de la BCE. Mais fondamentalement, nous sommes toujours persuadés que les obligations à maturité longue ne présentent pas le meilleur couple rendement /risque.

– Fidèles à notre stratégie de gestion particulièrement mobile, nous restons attentifs et prêts à réagir à de nouvelles évolutions.

– Au delà des ajustements tactiques cette semaine est pour nous celle d’une double confirmation :

– La liquidité des marchés de crédit est significativement diminuée

– Le risque obligataire est trop faiblement rémunéré, nous continuons donc à privilégier les actions.