MARKT FLASH

Door Marc Craquelin, Directeur Vermogenbeheer

Sinds begin dit jaar profiteert Europa van drie bemoedigende factoren: een opleving van de koopkracht door de daling van de olieprijzen; de daling van de euro ten opzichte van de dollar, wat gunstig is voor exportbedrijven; en een agressief quantitativeeasing-beleid van de Europese centrale bank. Sindsdien steeg de Stoxx Europe 600-index met 16 %: wat nu?

Wij nemen gedeeltelijk winst op onze posities, maar behouden een positieve kijk op Europa.

Een macro-economisch overzicht voor meer duidelijkheid

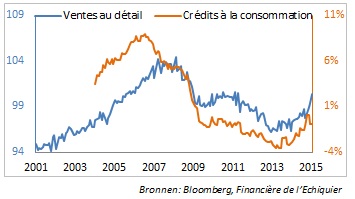

De effecten van het beleid van de Europese centrale bank worden voelbaar. Tijdens zijn persconferentie van 5 maart bevestigde Mario Draghi de invoering van activa inkoopmaatregelen. Hij bracht eveneens een belangrijk punt ter sprake: het volume van kredieten stijgt voor de tweede opeenvolgende maand. Tegelijkertijd groeit de consumptie.

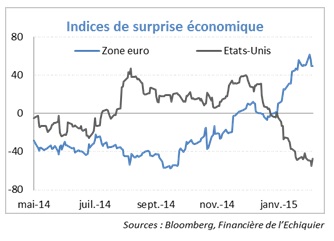

De algemene context verbetert. Voor de eerste keer sinds 3 jaar worden de vooruitzichten voor de Europese BBPsverhoogd. De markten bevinden zich nog in een dynamiek van positieve verrassingen zoals de CitygroupEconomic Surprise-index aangeeft. De zeer sterke stijging verklaart dat men sinds twee maanden “achter de markt aanholt”.

De geldstromen naar Europa zijn massaal (5 à 6 miljard dollar per week vanuit de Verenigde Staten sinds zes weken).

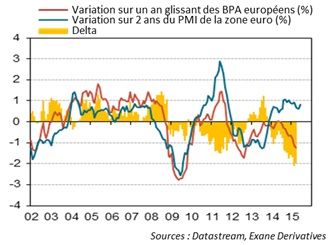

Het negatieve-rentebeleid (in Zwitserland of in Denemarken bijvoorbeeld) is sinds kort een feit en zet sterk aan tot beleggen.

De publicaties van bedrijfsresultaten in Europa waren bemoedigend maar de positieve impact van de deviezen moet nog komen. We mogen niet vergeten dat de gemiddelde koers van de euro 1,3285 bedroeg in 2014! De positieve gevolgen van de daling van de euro moeten dus nog zichtbaar worden. Het verschil tussen de winstherzieningen en de PMI-indexen pleit voor een sterke verbetering van de winst per aandeel.

En de waarderingsniveaus in deze macro-economische context?

De “priceearningratios” (PER) van de indexen blijven «aanvaardbaar»: 16,5 in Europa en 17,5 in de Verenigde Staten. Als we rekening houden met de cyclisch aangepaste PER observeren we 25 in de Verenigde Staten tegenover 13,5 in Europa. De waarderingen in Europa zijn dus correct. In de Verenigde Staten daarentegen, waar de markt voor het zesde opeenvolgende jaar stijgt, worden de waarderingen zeer gespannen.

Wat doen we met de portefeuilles? Wat houden we in de gaten?

– Het cashniveau van onze fondsen is hoger dan begin dit jaar, in het bijzonder voor de fondsen met een defensief profiel. Het aandelengedeelte van Echiquier Patrimoine daalde zo van 22 % in januari naar 18 % vandaag.

– Voor de aandelenfondsen zullen we pas op het einde van het eerste semester bevestiging (of ontkrachting) krijgen van onze optimistische lezing van de dynamiek van de bedrijfsresultaten. Tot dan kunnen de Europese cyclische waarden verder positief evolueren. De sterke thema’s die we begin dit jaar verkozen (blootstelling aan de Amerikaanse munt en grote groeiwaarden) hebben goed gewerkt. Wij denken dat er nu meer upside te vinden is in cyclische aandelen en middelgrote waarden. Echiquier Agressor versterkte zo zijn blootstelling aan de thematiek value/cycle, dat in de portefeuille steeg van 30% naar 40%.

– Voor de macro-economie stijgen de verwachtingen snel. De economic surprise-index zal dus waarschijnlijk snel een omkeer tonen wat het ritme van de Europese markten zal vertragen. Dit zal zeker een doorslaggevend signaal zijn voor ons om onze aandelenblootstelling versneld af te bouwen. Een ander signaal zou uit de Verenigde Staten kunnen komen waar de verhoging van de kortetermijnrente, herhaaldelijk uitgesteld, uiteindelijk een concrete vorm zal aannemen. De langetermijnrentes zullen hierop in meerdere of mindere mate reageren. Niemand twijfelt eraan dat een gevoelige heropleving van de Amerikaanse tienjaarsrente een signaal zal zijn waarmee rekening gehouden moet worden om de blootstelling aan aandelen te verminderen.

De fondsen van Financière de l’Echiquier investeren voornamelijk in aandelen en bedrijfsobligaties en bieden een risico voor kapitaalverlies. Voor meer informatie over de risico’s en de kosten verwijzen wij naar de prospectussen die op aanvraag beschikbaar zijn bij de beheermaatschappij. U kunt ook contact opnemen met uw gebruikelijke gesprekspartner.