Comment optimiser la transmission de votre patrimoine?

En matière de transmission, il est souvent recommandé de faire preuve d’anticipation. Faute de quoi la succession pourrait coûter cher ! Quels sont les bons réflexes à adopter ? Quelles solutions existent pour diminuer les droits de succession ?

Réaliser progressivement des donations

En transmettant son patrimoine via des donations, il est possible de bénéficier d’abattements significatifs. 263 730euros : c’est l’enveloppe globale qu’un couple peut donner sans imposition tous les 15 ans à un enfant. En effet, chaque parent peut donner à chaque enfant jusqu’à 100 000euros en exonération totale de droits de donation. De plus, avec les « dons familiaux de sommes d’argent » au profit d’un descendant (enfant, petit-enfant…), vous pouvez bénéficier d’un abattement supplémentaire de 31 865euros. Deux conditions sont alors nécessaires : le donateur doit avoir moins de 80 ans et le bénéficiaire être majeur.

Donner de la nue-propriété

Le démembrement de propriété répartit les droits attachés à un bien entre l’usufruit – le droit d’user du bien et d’en percevoir les revenus (loyers, dividendes…) – et la nue-propriété – le droit de disposer du bien. Ainsi usufruitier et nu-propriétaire sont-ils titulaires de droits distincts sur un même bien (immobilier, portefeuille boursier…). Le schéma de transmission consistant à donner la nue-propriété d’un bien permet de réduire l’assiette des droits de donation tout en conservant la jouissance du bien (perception de revenus). En effet, la valeur de la nue-propriété et de l’usufruit dépendent de l’âge du donateur (l’usufruitier). Si à l’âge de 65 ans vous donnez la nue-propriété d’un bien à vos enfants, vous diminuez les droits de donation, calculés uniquement sur 60% de la valeur du bien. Et au décès de l’usufruitier, le ou les nus-propriétaires récupèreront la pleine propriété du bien sans droit de succession !

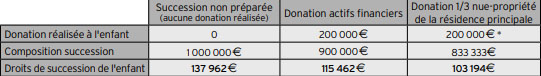

Pour illustrer la réduction des droits de succession liée à des donations anticipées, regardons la situation d’un couple marié sous le régime de la communauté légale, avec un enfant, et détenant un patrimoine commun de 2 millions d’euros (résidence principale 1million d’euros et patrimoine financier 1million d’euros). Monsieur décède en 2018 à l’âge de 85 ans. Son conjoint, exonéré de droits de succession depuis 2007, opte pour le quart en pleine propriété. Dans le 1er cas, aucune donation n’a été réalisée en amont. Dans le 2e, le couple a gratifié son enfant de 200000 euros d’actifs financiers en 1998. Dans le 3e cas, le couple lui a donné un tiers de la nue-propriété de sa résidence principale.

* Valeur fiscale de la NP

Souscrire un contrat d’assurance-vie

Les contrats d’assurance-vie bénéficient d’avantages fiscaux importants sur le plan successoral. En effet, les sommes payables lors du décès de l’assuré ne font pas partie de la succession. Les sommes versées avant l’âge de 70 ans (capital et intérêts) sont transmises en franchise d’impôt à hauteur de 152 500 euros à chaque bénéficiaire désigné, quel que soit son lien de parenté avec le souscripteur. Cet abattement de 152 500 euros est indépendant des abattements de droit commun.

L’assurance-vie présente aussi l’intérêt d’éviter le déssaisissement d’une partie de son patrimoine.

Anticiper la transmission de son patrimoine permet de réduire les droits de succession, domaine qui nécessite les conseils d’un professionnel.